Werkgevers zijn verplicht om werknemers van 21 jaar en ouder minimaal het wettelijk minimumloon te betalen. Dit minimumloon gaat per 1 juli 2021 omhoog met 0,96%. De bedragen van het wettelijk minimumloon gelden voor een volledige werkweek. Dit is meestal 36, 38 of 40 uur per week, afhankelijk van de sector waarin je werkt en eventuele cao-afspraken die voor die sector gelden. Het minimumloon per uur voor fulltime werkweek van 36, 38 en 40 uur (bruto bedragen per 1 juli 2021) De uurlonen in bovenstaande tabel zijn naar boven afgerond. Als je deze bedragen omrekent leidt dit tot een iets hoger bedrag per dag, week of maand dan het wettelijke minimum. Afrondingsverschillen mogen er namelijk niet toe leiden dat het … Read More

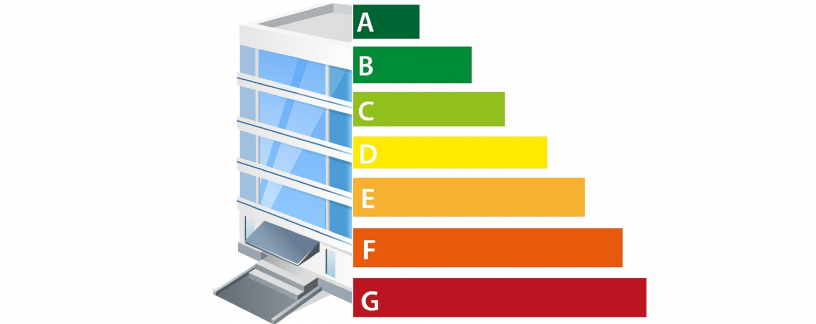

Energielabel C voor kantoren verplicht per 2023

Per 1 januari 2023 moet elk kantoorgebouw groter dan 100 m² minimaal energielabel C hebben, anders mag het pand vanaf dat moment niet meer als kantoor gebruikt worden. Uit cijfers blijkt echter dat de helft van alle kantoren nog helemaal geen energielabel heeft en dat 12% een energielabel heeft dat niet aan de normen voldoet. Controleer daarom zo spoedig mogelijk welk energielabel jouw kantoor heeft en wacht niet te lang met het ondernemen van actie als je nog maatregelen moet nemen. Energielabel C Een energielabel is een label dat laat zien hoe energiezuinig een pand is. Hierbij is G het slechtste energielabel en A++++ het beste. Energielabel C houdt in dat het gebouw per jaar maximaal 225 kWh per m2 … Read More

Steunpakket banen en economie voortgezet

Het kabinet zal het steunpakket voor banen en economie doortrekken in het derde kwartaal van 2021. Ook worden er extra maatregelen getroffen om bedrijven te helpen met hun gegroeide schuldenlast. Dit heeft het kabinet besloten omdat er, ondanks de voorzichtige positieve vooruitzichten, toch nog veel onzekerheden zijn voor werkenden en bedrijven en ondernemers veel van hun reserve zijn kwijtgeraakt. Voor dit plan trekt het kabinet nog eens 6 miljard euro uit. Daarmee komt de totale overheidssteun aan bedrijven en werkenden tijdens de corona-pandemie op 80 miljard euro uit. Daarbij wil het kabinet nogmaals benadrukken dat dit steunpakket mee-ademt met het omzetverlies van het bedrijf: hoe meer omzetverlies, hoe meer steun. Andersom geldt dus ook: naarmate de economie weer verder open … Read More

200 miljoen voor corona-doorstartkrediet mkb-bedrijven

Mkb-bedrijven die getroffen zijn door de coronacrisis kunnen in aanmerking komen voor een lening van maximaal € 100.000. Daarvoor heeft het kabinet in totaal 200 miljoen euro beschikbaar gesteld. Het krediet is onderdeel van het Time Out Arrangement (TOA). Voorwaarden voor dit krediet is dat je bedrijf in de kern gezond is en dat je gebruik maakt van de wet Wet Homologatie Onderhands Akkoord (WHOA). Bedrijven die aan deze criteria voldoen, kunnen vanaf 1 juni een aanvraag indienen bij Qredits. Time Out Arrangement (TOA) Het TOA ondersteunt ondernemers in zwaar weer, bijvoorbeeld bij het afwenden van een faillissement. Centraal binnen de TOA staat de WHOA. Dit een technische en ingewikkelde wet is. Daarom helpt het TOA ondernemers bij het gebruiken … Read More

Werkgever kan studiekosten voor kinderen van werknemers vergoeden

Studeren kost geld. Mede vanwege het huidige sociaal leenstelsel komen de studiekosten van studenten regelmatig in het nieuws. Maar wist je dat jij als werkgever ook mogelijkheden hebt om belastingvrij de studiekosten voor kinderen van werknemers te vergoeden? Voorwaarde is wel dat deze studerende kinderen in Nederland wonen. Het belastingvrij vergoeden van de studiekosten voor kinderen van jouw werknemers kan op verschillende manieren. Je geeft het studerende kind een zelfstandige studietoelage Het is mogelijk om de studietoelage rechtstreeks aan het kind zelf te betalen. Dit moet worden gezien als inkomen van het kind. Als werkgever dien je loonbelasting/premie volksverzekeringen in te houden volgens de groene tabel. De studietoelage wordt namelijk gezien als loon uit vroegere dienstbetrekking omdat er geen arbeid … Read More

Kleinegeschenkenregeling niet van toepassing bij corona-attentie

De corona-attentie is een (klein) cadeau dat een werkgever naar zijn werknemers stuurt voor een beetje positiviteit. Om thuiswerkers te laten weten dat er aan hen gedacht wordt. Of om zorgmedewerkers een hart onder de riem te steken. Bij deze corona-attenties kan er geen gebruik gemaakt worden van de kleinegeschenkenregeling. Kleinegeschenkenregeling Via de kleinegeschenkenregeling kun je onbelast een kleine attentie aan je werknemer geven, zonder dat de kosten hiervan ten laste komt van de vrije ruimte van de werkkostenregeling (WKR). Je moet dan voldoen aan de volgende drie voorwaarden: De waarde van de geschenken is maximaal € 25 (inclusief btw) per gelegenheid. Als de verzendkosten op de factuur zijn gespecificeerd of apart is gefactureerd hoef je deze niet mee te … Read More

Onbelaste vergoeding vaste reiskosten toch verlengd

Veel werkgevers betalen nog steeds een vergoeding voor vaste reiskosten aan hun werknemers en houden daar geen belastingen op in. Ook wanneer die werknemers vooral thuiswerken. Voorwaarde voor het geven van de onbelaste vergoeding is dat de werknemers deze ook al voor 13 maart 2020 kregen. Verlenging Het kabinet verlengt deze maatregel omdat er nog steeds werknemers zijn met kosten die te maken hebben met het reizen voor hun werk. Denk hierbij aan werknemers die vaste kosten hebben van de eigen auto of private leaseauto die zij eerder gebruikten voor woon-werkverkeer. Of aan werknemers die ervoor hebben gekozen hun OV-abonnement te verlengen. Sommige werkgevers gebruiken de reiskostenvergoeding ook als een vergoeding voor thuiswerkkosten. Thuiswerkkosten na de coronacrisis Het is goed mogelijk dat … Read More

Oproepkrachten na jaar aanbod voor vaste uren

Oproepkrachten zijn werknemers die komen werken als de werkgever ze oproept. Dit kan voor een paar uur, maar soms ook voor hele dagen zijn. Een onderdeel van de Wet arbeidsmarkt in Balans (WAB) is dat oproepkrachten, nadat ze een jaar in dienst zijn geweest, een arbeidsovereenkomst aangeboden moeten krijgen op basis van het gemiddeld aantal gewerkte uren in de afgelopen 12 maanden. De Wet arbeidsmarkt in Balans (WAB) is inmiddels al meer dan een jaar in werking. Werkgevers hadden tot uiterlijk 1 februari 2020 de tijd om alle oproepkrachten die op dat moment langer dan twaalf maanden in dienst waren schriftelijk een arbeidsovereenkomst aan te bieden. Nu een jaar later is het belangrijk om als werkgever te controleren of je … Read More

Wet bestuur en toezicht rechtspersonen (WBTR)

Veel mensen zetten zich – vaak vrijwillig – in voor hun vereniging of stichting. Om te voorkomen dat wanbestuur, onverantwoordelijk financieel beheer, zelfverrijking, misbruik van posities en andere ongewenste activiteiten de verenigingen en stichtingen schade toebrengt, treedt op 1 juli 2021 de nieuwe Wet Bestuur en Toezicht Rechtspersonen (WBTR) in werking. Bestuursleden en toezichthouders hebben binnen de nieuwe wet de plicht om het belang van de vereniging of stichting voorop te stellen. Dit betekent dat de WBTR eisen stelt aan het handelen van bestuursleden en toezichthouders en hen verplichtingen oplegt. Hieronder een kort overzicht van een aantal van de belangrijkste wijzigingen: Aansprakelijkheid Als bestuursleden en toezichthouders zich niet houden aan de verplichtingen die onder de wet gelden kunnen ze aansprakelijk … Read More

Meer tijd voor aanvraag definitieve berekening eerste periode NOW

Minister Koolmees van Sociale Zaken en Werkgelegenheid heeft op 22 februari 2021 bekend gemaakt dat werkgevers langer de tijd krijgen om een aanvraag in te dienen voor de definitieve berekening van de tegemoetkoming voor de eerste periode NOW, die liep van maart tot en met mei 2020. Vanaf 7 oktober 2020 is het vaststellingloket voor de NOW-1 open en kunnen werkgevers een aanvraag indienen om hun NOW-subsidie, op basis van hun daadwerkelijke omzetverlies en loonsom, definitief vast te laten stellen. Voor aanvragen met accountantsverklaring was de sluitingsdatum van het loket 29 juni 2021, voor alle andere aanvragen was dit 23 maart 2021. Nu is de sluitingsdatum voor beide groepen werkgevers vastgesteld op 31 oktober 2021. Minister Koolmees is tot deze … Read More